O novo palco da publicidade

A Disney+ é a mais recente plataforma de ‘streaming’ internacional a estrear um plano de subscrição com anúncios em Portugal. É também a primeira a estar integrada nos planos de meios dos anunciantes nacionais. Lá fora, a oferta e a procura deste meio são mais fortes

Daniel Monteiro Rahman

Campanha da Uzina para a Ikea vence Grande Prémio CCP 2025

Trump ameaça UE com com tarifas de 50% a partir de 1 de junho

Jornal Telegraph vendido ao fundo norte-americano RedBird Capital

Temu e Shein na mira da União Europeia

Marketing digital da Lisboat nas mãos da Lisbon Project

Campanhas do Turismo de Portugal premiadas em Nova Iorque

Multilem vence concurso para stands internacionais da marca Visit Portugal

“O que mais me enriqueceu foi aprender sobre diferentes culturas”

O Escritório, Fullsix, Essencemediacom, Lift, Pepper e Fuel são as agências mais atrativas

Perplexity integra promoções de marca no motor de busca de IA

Os serviços de ‘streaming’ tradicionais têm transformado a experiência de consumo de entretenimento e de publicidade. Plataformas como Netflix, Disney+, Prime Video, Max, SkyShowtime e AppleTV permitem uma flexibilidade de acesso a conteúdos audiovisuais, tornando as emissões programadas menos relevantes e criando um mercado avaliado em 670 mil milhões de dólares (€613 mil milhões), em valor acumulado, que chega a cerca de 1,8 mil milhões de pessoas em todo o mundo.

Apesar disto e do crescente investimento publicitário neste meio a nível internacional, o mercado nacional não acompanha a tendência ao mesmo ritmo. À exceção da SkyShowtime, a primeira plataforma de ‘streaming’ internacional a estrear anúncios em Portugal, em abril, e da Disney+, que lança a 17 de outubro um novo plano com publicidade, nenhum dos restantes principais serviços de ‘streaming’ internacionais em Portugal inclui publicidade. Questionadas sobre o tema, referem a ausência de planos, no curto prazo, para este tipo de oferta em Portugal.

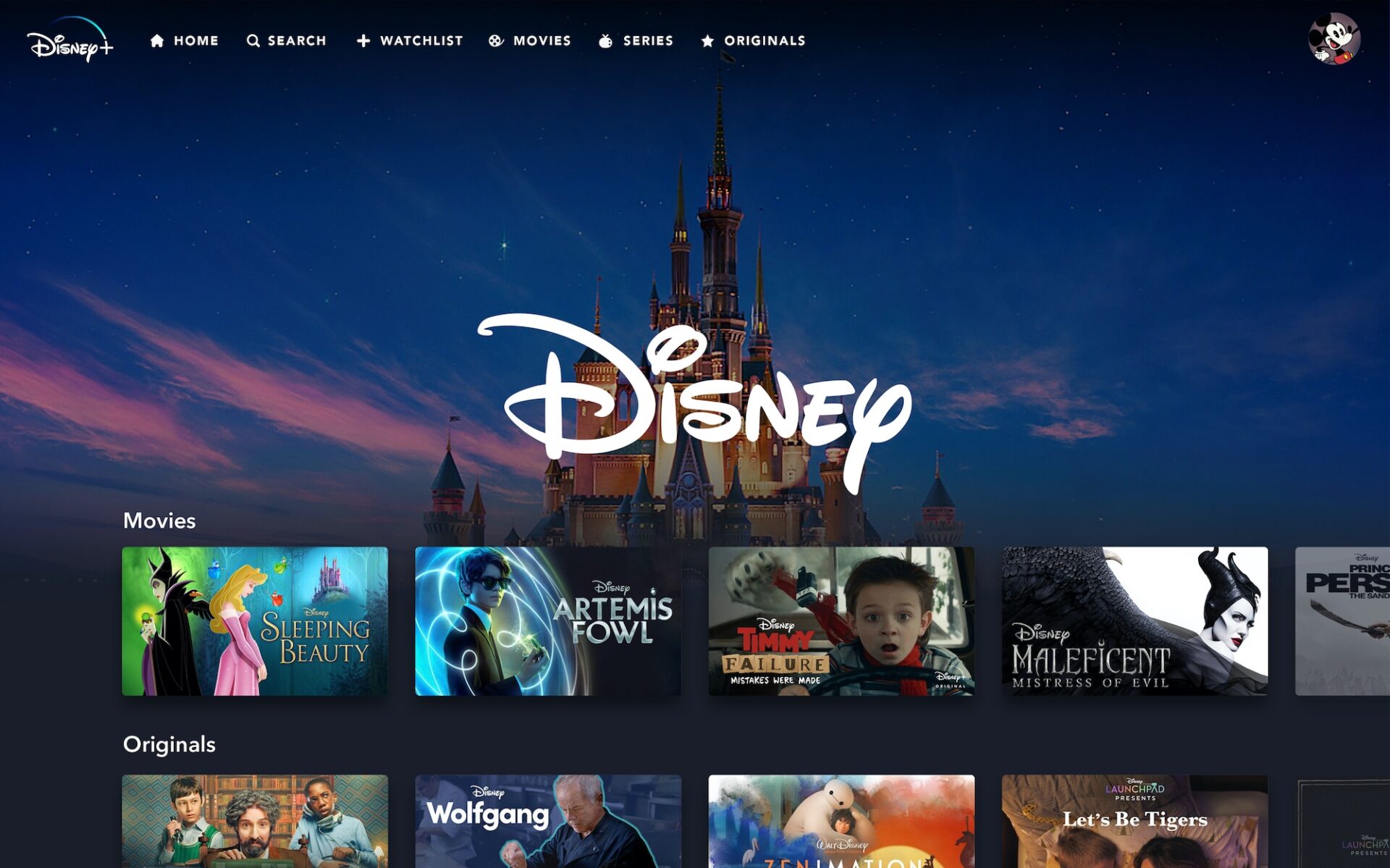

A Disney+, disponível em Portugal desde setembro de 2020, acaba de estrear um novo plano de subscrição com anúncios em Portugal, no seguimento do lançamento desta modalidade em vários países europeus no ano passado. O plano ‘Standard com Anúncios’ tem um valor mensal de €5,99 e soma-se aos planos ‘Standard’ (€9,99) e ‘Premium’ (€13,99), que não têm publicidade a interromper as séries e os filmes. Esta é a primeira plataforma de ‘streaming’ tradicional estrangeira a ser integrada nos planos de meios dos anunciantes nacionais.

“Para além da variedade crescente de conteúdos, a disponibilização de um novo plano com anúncios, permite-nos potenciar o crescimento da Disney+, e revela-se uma oportunidade para consumidores e anunciantes”, refere Jorge Padinha, diretor de vendas de publicidade e media da The Walt Disney Company Portugal, em declarações ao M&P. “Os primeiros têm à sua disposição uma oferta reforçada com planos de subscrição a partir de um valor mais baixo, com mais opções e maior flexibilidade, que permitem escolher o tipo de consumo que melhor se adapta às necessidades de consumo”, explica Jorge Padinha.

Disney+ capitaliza estrutura local

Os anunciantes e parceiros da Disney+, por outro lado, “entendem a plataforma como uma oportunidade única para promoverem e divulgarem as suas mensagens, num novo suporte premium. A Disney+ surge assim, e já este mês, como a primeira plataforma de ‘streaming’ internacional em Portugal a disponibilizar uma oferta com publicidade a anunciantes. Neste lançamento, estamos a trabalhar com a maioria dos setores e marcas que já trabalham connosco, que são nossos clientes nos canais lineares”, revela o responsável.

A SkyShowtime, plataforma europeia que combina a programação dos serviços de ‘streaming’ Peacock e Paramount+ e os conteúdos da Sky Studios, disponível cá desde outubro de 2022, é a primeira a lançar um plano com anúncios em Portugal. No entanto, ainda não permite a integração de anúncios locais, não constando nos planos de meios dos anunciantes nacionais. O plano ‘Standard with Ads’, é lançado a nível nacional a 23 de abril de 2024 e tem um preço de cerca de €4,99 na maioria dos mercados. O serviço conta ainda com o plano ‘Standard Plus’ (€6,99), sem anúncios, que anteriormente era o único plano disponível.

A Disney+ espera ter uma receita publicitária de cerca de €835 mil milhões, em 2024, segundo os dados da Statista

Questionado sobre ausência de planos com publicidade na maioria das plataformas de ‘streaming’ no país, Frederico Correia, diretor-geral da Wavemaker Portugal, explica ao M&P que a razão se prende fundamentalmente com escala e volume. “Não se investe porque ainda não existem estruturas comerciais definidas na nossa geografia. Isso deve-se à questão da escala e dimensão do peso do negócio, que, cá, é menor face a alguns países a nível europeu, por exemplo”.

Frederico Correia antevê que com a solução disponibilizada pela Disney+, que beneficia da estrutura comercial já existente em Portugal há bastantes anos, “o mercado deverá seguramente começar a canalizar investimento para essa plataforma, mediante a sua performance. As restantes, não temos ainda visibilidade de quando ou se poderão vir a disponibilizar essas soluções no nosso mercado”.

Contudo, com o fim da publicidade na RTP1 e a tendência crescente de saturação publicitária nos canais generalistas, é expectável que estes investimentos sejam redirecionados para outros meios, possivelmente para plataformas de ‘streaming’ internacionais.

“Estas plataformas permitem que seja o utilizador a selecionar efetivamente o que mais lhe interessa ver e ouvir. É aqui que está o verdadeiro ponto de diferenciação. Com o rápido crescimento da literacia digital no país, estas plataformas vão-se tornando cada vez mais democráticas e, ainda que não tenhamos números oficiais fornecidos pelos próprios, sabemos pelos estudos locais, que a sua utilização cresce de forma sustentada ano após ano”, argumenta Frederico Correia.

Pioneiras nacionais nos anúncios em ‘streaming’

Entre as plataformas de ‘streaming’ nacionais, destacam-se a RTP Play (RTP), a Opto (Impresa) e o TVI Player (Media Capital). Os três serviços de ‘streaming’ contam com estratégias diferentes, mas todos com integração de publicidade. “No que diz respeito às plataformas de ‘streaming’ tradicionais locais, nomeadamente RTP Play, Opto e TVI Player, os investimentos acontecem e o mercado está a corresponder naturalmente à oferta existente”, salienta Frederico Correia.

Com cerca de 280 milhões de assinantes, a Netflix é a plataforma com mais quota de mercado a nível mundial

A RTP Play, lançada em 2011, tem uma estratégia de registo gratuito, recorrendo a diferentes tipos de formatos publicitários para gerar receita. Isabel Marques, diretora comercial de digital e rádio da RTP, revela, em declarações ao M&P, que “a RTP Play conta com formatos publicitários ‘pre-roll’, com diferentes durações que variam entre 30 segundos e seis segundos”.

A diretora comercial de digital e rádio da RTP acrescenta que a plataforma de ‘streaming’ da estação pública conta com uma ampla variedade de anunciantes. “A diversidade dos conteúdos presentes na plataforma e, consequentemente, a variedade de perfis dos utilizadores fazem com que a procura publicitária seja bastante flexível. Os principais anunciantes pertencem à indústria alimentar, ao setor automóvel e ao setor tecnológico”, refere Isabel Marques.

RTP Play abdica da subscrição. Opto faz mix

Em termos do peso da publicidade na RTP Play, Isabel Marques refere que “sendo a RTP um serviço público, há uma autolimitação nos formatos publicitários disponíveis na plataforma”, mas que, “apesar disso, a receita gerada pela publicidade na RTP Play representa mais de 60% da receita total das plataformas digitais da RTP”.

João Pedro Galveias, diretor de serviços digitais da RTP, por seu lado, refere que “não está prevista a possibilidade de implementar qualquer modelo de subscrição paga”, reforçando a aposta da RTP nas vendas publicitárias para sustentar a plataforma.

A Opto, por seu lado, introduzida em novembro de 2020, assegura-se numa estratégia de subscrições pagas e gratuitas, com o plano ‘Premium’ (€3,99 por mês), sem publicidade e com acesso a todos conteúdos da plataforma, e com o plano gratuito com anúncios, restringindo os conteúdos a uma parte do catálogo disponível, sem incluir séries exclusivas, nem antestreias de novas novelas.

No que diz respeito aos anúncios na Opto, Bruno Mateus Padinha, diretor digital da Impresa, refere que os formatos ‘pre-roll’ e ‘mid-roll’, “com uma pressão muito inferior às plataformas ‘web’, são os mais utilizados pelo serviço”, acrescentando que “a ‘connected TV’ cobra um custo por mil impressões (CPM) mais caro, justificado por só ter conteúdo profissionalmente produzido de elevada qualidade, sessões longas, que exigem qualidade de atenção, e por ter pouca publicidade, oferecendo taxas de conclusão próximas dos 100% para os seus anúncios”, refere.

A Amazon investiu €17,3 mil milhões na criação de conteúdos audiovisuais exclusivos para a Prime Video em 2023

O responsável da Impresa enfatiza que os anunciantes da plataforma são, na maioria, aqueles que pretendem atingir audiências até aos 35 anos. “A audiência da Opto, que se encontra maioritariamente na faixa etária até aos 35 anos, é um excelente complemento às audiências da SIC na televisão linear. Por isso, todas as marcas que anunciam em televisão procuram este formato de ‘connected TV’, tendo maior expressão aquelas que querem chegar ao público jovem adulto”, afirma.

Bruno Mateus Padinha salienta que, “como colocamos pouca pressão publicitária, comparada com as plataformas ‘web’, temos uma elevada procura, fazendo com que a faturação cresça ao ritmo do aumento da audiência. Este ano, estamos a crescer mais de 100%, face a 2023, e esperamos manter esse crescimento até ao final do ano e continuar a ganhar escala muito rapidamente”, avançando que a Opto conta com cerca 250 mil utilizadores, com a base de subscritores ‘Premium’ a corresponder a cerca de 12% dos utilizadores totais.

TVI Player: com e sem interrupções

Lançado em junho de 2015, o TVI Player caminha para o décimo aniversário e apresenta uma estratégia de subscrição semelhante à da RTP Play, sendo de acesso gratuito e suportada por publicidade.

Contudo, o serviço de ‘streaming’ da Media Capital apresenta um plano de subscrição sem publicidade, dedicado na maioria a utilizadores que se encontrem no estrangeiro. O ‘Internacional’ tem um custo mensal de €4,99, e dá acesso a todos os conteúdos de programas e canais, bem como exclusivos do TVI Player, fora de Portugal, excluindo conteúdos bloqueados por região.

Ricardo Tomé, diretor-geral da Media Capital Digital, destaca a variedade de formatos publicitários no TVI Player, que diferem consoante o dispositivo com o que o utilizador acede ao serviço. “Na versão ‘web’ e na aplicação móvel, os formatos de ‘display’ são os tradicionais. Em ‘connected TV’, temos apenas formatos de vídeo ‘pre-roll’ e ‘mid-roll’, até 30 segundos, sem possibilidade de ‘skip’. O TVI Player também pode alojar conteúdos patrocinados em vídeo, sejam produzidos pela Media Capital ou por uma marca, sempre curados pelos editores da equipa do TVI Player”, explica Ricardo Tomé.

A Max acumula 103,3 milhões de assinantes a nível mundial e garantiu os direitos de transmissão dos Jogos Olímpicos de Paris 2024

O diretor-geral da Media Capital Digital salienta que, “só em Portugal e em 2024, o TVI Player ultrapassa os 200 anunciantes”, acrescentando que “há um peso maior da distribuição, bens de consumo rápido, automóvel e produtos farmacêuticos”. Isto não exclui outros segmentos, uma vez que “todos os setores que investem em vídeo e televisão estão no TVI Player. Temos uma audiência de dois milhões de utilizadores por mês e recebemos campanhas publicitárias com objetivos muito distintos”, garante.

Frederico Correia, diretor-geral da Wavemaker Portugal, por seu lado, argumenta que “a razão pela qual faz sentido investir em comunicação neste tipo de plataformas, prende-se essencialmente com a necessidade de ir ao encontro dos conteúdos relevantes para as audiências que mais interessam às marcas”, recordando que “temos disponíveis, há já alguns anos, plataformas que nos permitem comunicar marcas, como são exemplos locais a RTP Play, o TVI Player ou a Opto, da Impresa”.

Números de audiências são relevantes? Depende

Quando questionado sobre se as audiências das plataformas de ‘streaming’ são pouco ou muito atrativas para as marcas, o diretor-geral da Wavemaker Portugal refere que “audiências são audiências”, uma vez que “dependendo do que queremos comunicar, poderão ser mais ou menos relevantes para uma determinada marca, produto ou serviço num determinado momento”.

Frederico Correia considera que, “a partir do momento em que sentimos a democratização das plataformas de ‘streaming’, percebemos que vai sendo cada vez mais complexo encontrar um perfil específico para os seus utilizadores. Nessa medida, o que temos de compreender são as volumetrias que se encontram disponíveis para comunicar em cada segmento e aqui necessitamos de informação, de detalhe e de abertura por parte dos proprietários das plataformas, por forma a que possamos assegurar relevância no momento de segmentar e entregar mensagens publicitárias”, argumenta o diretor-geral da Wavemaker, sustentando que “quanto melhores forem as segmentações disponibilizadas pelas plataformas, mais interessantes se irão tornar as suas audiências para as agências e para as marcas”.

Ciente de que o consumo de conteúdos neste tipo de plataformas está a crescer, Frederico Correia garante que “estamos naturalmente atentos à importância que elas desempenham, quer na construção de marca como na ignição de decisões de compra”. Mas, essencialmente, acredita que, neste momento, “são um complemento adicional de cobertura num plano de meios competente”.

Marcas querem comunicação holística

Maria Carvalho, diretora de media do Publicis Groupe, por seu lado, refere que “dentro do planeamento de meios audiovisual já são incluídas as soluções existentes no mercado, sendo que os consumidores consomem cada vez mais os conteúdos que querem, quando querem”, acrescentado que, “neste contexto de consumo audiovisual cada vez mais fragmentado, é crucial para as marcas terem uma comunicação mais holística, que lhes permita impactar o seu público-alvo de forma eficaz e criar envolvimento com o target”.

O catálogo da SkyShowtime conta com conteúdos da Nickelodeon, Sky, Universal, Paramount, Dreamworks, Peacock e Showtime

Maria Carvalho enfatiza ainda o facto de que as audiências que se encontram neste tipo de plataformas serem “claramente atrativas” para as marcas. “As plataformas de ‘streaming’ permitem utilizar dados de consumo e visionamento, o que nos permite uma maior capacidade de segmentação da audiência desejada. Estas audiências são também atrativas, pois, ao estarem a consumir um conteúdo que foi escolhido por si, estão mais predispostas e atentas, o que pode aumentar a eficácia da comunicação a que estão expostas”, argumenta a responsável.

Questionada sobre os objetivos de comunicação e/ou vendas que melhor se alcançam através dos serviços de ‘streaming’, Maria Carvalho explica que “a comunicação através das plataformas de ‘streaming’ permite trabalhar no ‘upper funnel’, ou seja, na notoriedade de marca, pois temos uma audiência mais atenta e um espaço menos saturado. Permite-nos também trabalhar nos objetivos de consideração e compra, através da possibilidade de segmentação da audiência e personalização dos conteúdos”.

Netflix em “ponto de inflexão”

A segmentação precisa da oferta publicitária, com base nos hábitos e comportamentos dos espetadores, tem sido muito atrativa para as marcas. A Netflix tenta expandir-se neste mercado, implementando um negócio programático mais robusto e desenvolvendo a sua própria plataforma publicitária, o que leva Amy Reinhard, presidente de publicidade da Netflix, citada na Ad Age, a considerar que o negócio está num “ponto de inflexão”.

A Netflix vai faturar mais de 150% em publicidade em vendas antecipadas, em comparação com o ano passado, com os contratos assinados para a temporada de 2024/25, nos Estados Unidos. Além de produções de sucesso como ‘Squid Game’, ‘Wednesday’ e ‘Bridgerton’, a plataforma de ‘streaming’ também viu eventos com transmissão em direto, como as lutas de ‘wrestling’ do WWE Raw e os jogos da National Football League (NFL), no dia de Natal, a despertarem o interesse dos anunciantes internacionais.

‘Bridgerton’ é a série mais vista de sempre numa só semana para a Netflix desde que a plataforma começou a apresentar números de visualizações

“Queremos ter a certeza de que temos uma vasta gama de programação que vai agradar a uma vasta gama de membros e, ao mesmo tempo, a ideia seria atrair uma gama mais vasta de anunciantes que estão a olhar para diferentes demografias ou a pensar em como atingir as pessoas de uma forma diferente”, explica Amy Reinhard.

A empresa estabeleceu acordos com as principais ‘holdings’ e agências independentes do setor, atraindo o investimento de marcas como LVMH, L’Oréal, Gucci, Amazon, Google, Booking.com, Pure Leaf, Hilton, Rakuten, AeroMexico, Kaiku Caffee Latte e Coty. A maior parte dos anúncios contratualizados pertencem são de setores como tecnologia, entretenimento, indústria automóvel, restauração rápida e produtos de grande consumo.

Prime Video é a mais lucrativa

A Prime Video é, no entanto, a plataforma de ‘streaming’ mais lucrativa em termos de publicidade a nível mundial, esperando faturar aproximadamente 1,3 mil milhões de dólares (€1,1 mil milhões) em receitas publicitárias em 2024, segundo noticia a Entrepreneur.

A integração da Prime Video com o ecossistema de comércio eletrónico da Amazon dá aos anunciantes uma ferramenta eficaz para combinar anúncios em vídeo com a venda de produtos. A capacidade exclusiva da plataforma de combinar anúncios com vendas diretas de comércio eletrónico também a tornou uma opção atrativa para os anunciantes que procuram um retorno de investimento mensurável.

‘Fallout’, um dos maiores sucessos da Prime Video, alcançou mais de 100 milhões de espetadores na plataforma de ‘streaming’ da Amazon

À semelhança da aposta da Netflix no desporto, também a Prime Video tem estabelecido acordos de transmissão desportiva, incluindo a temporada da Nascar Cup Series de 2025, um jogo dos ‘playoffs’ da NFL na próxima época e os jogos da NBA e da WNBA, por 11 anos, a partir da temporada 2025/26. Uma aposta para dar às marcas razões para anunciarem na Amazon, mesmo que não vendam produtos na plataforma de comércio eletrónico.

A Disney+, por seu lado, espera ter uma receita publicitária de cerca de 912 milhões de dólares (€835 mil milhões), em 2024, segundo os dados da Statista. Crucial para a estratégia da The Walt Disney Company é a continuação do aumento das subscrições da Disney+, que no segundo trimestre de 2024 ascendem a 153,6 milhões assinantes em todo o mundo.

A empresa planeia gastar, pelo menos, cinco mil milhões de dólares (€4,5 mil milhões) no Reino Unido e na Europa continental nos próximos cinco anos para produzir filmes e programas de televisão que vão estar presentes na Disney+, segundo revela Jan Koeppen, presidente da The Walt Disney Company na Europa, Médio Oriente e África, em entrevista ao Financial Times.

O filme ‘Deadpool & Wolverine’, produzido nos estúdios Pinewood, no Reino Unido, atraiu quase 900 milhões de dólares (€824 milhões) em receitas de bilheteira, antes do seu terceiro fim de semana, alcançando a maior receita de bilheteira de sempre para um filme de classificação +18. Atualmente, contabiliza um total de €1,3 mil milhões de arrecadados em bilheteira. ‘Divertida-Mente 2’, por seu lado, tornou-se o filme de animação com a maior receita de bilheteira de todos os tempos e o maior sucesso do ano para a empresa, totalizando mais de €1,6 mil milhões em receitas mundiais.

‘Deadpool & Wolverine’ estreou com um recorde de €407 milhões em receitas de bilheteira a nível mundial, o que representa a sexta maior estreia de sempre de um filme

A Disney+ é o terceiro maior serviço de ‘streaming’ por subscrição nos Estados Unidos, Austrália, Reino Unido, Alemanha, Espanha e França, segundo a Kantar. A plataforma, que integra a oferta conjunta do serviço de ‘streaming’ Hulu e os conteúdos desportivos da ESPN+ também tem introduzido experiências de anúncios personalizados, melhorando o envolvimento e as taxas de conversão para os anunciantes.

A Max alcança um crescimento de quase 100% nas receitas de publicidade no segundo trimestre do ano, arrecadando 240 milhões de dólares (€219 milhões), e estima ver a receita publicitária chegar perto dos mil milhões de dólares (€916 milhões) em 2024, de acordo com os resultados do segundo trimestre fiscal de 2024 da Warner Bros. Discovery.

A empresa, que em agosto revela que o antigo HBO Max já acumula 103,3 milhões de assinantes a nível mundial, atribui este sucesso ao aumento das subscrições mais baratas com publicidade e ao consumo de séries de sucesso, como ‘The Last of Us’ e ‘House of the Dragon’, que ajudam os anunciantes a chegar a milhões de espetadores.

‘House of the Dragon’ foi alvo da maior campanha de marketing de sempre da HBO, tendo sido avaliada em mais de €90 milhões de investimento publicitário

Este crescimento é ainda mais impulsionado pela tendência da aposta nos eventos desportivos, tendo a Max garantido os direitos de transmissão dos Jogos Olímpicos de Paris 2024, e pela expansão do alcance internacional, sobretudo após o lançamento da plataforma em vários países europeus e latino-americanos.

Embora não haja dados divulgados, prevê-se que a SkyShowtime, ‘casa’ de séries como ‘Tulsa King’, ‘Yellowstone’, ‘Poker Face’ ou ‘The Curse’, obtenha receitas consideráveis com anúncios em 2024, sobretudo após o lançamento do novo pacote de publicidade, em abril. Espera-se que a introdução do plano já anunciado em cerca de 20 mercados europeus, incluindo Portugal, Espanha e países nórdicos, aumente as receitas da SkyShowtime face aos €133 milhões registados em 2023.

‘Tulsa King’ marca o regresso de Sylvester Stallone à televisão, com a estreia da segunda temporada da série a atrair 5,4 milhões de espetadores nos primeiros sete dias de exibição

Esta plataforma tem ainda uma parceria com a Paramount, para gerir as vendas de anúncios em todos os mercados, o que lhe permite tirar partido das relações existentes com os principais anunciantes e da tecnologia da empresa, para um posicionamento eficiente de anúncios.

Os pacotes que os anunciantes compram, em diferentes formatos e com vários serviços associados, dificultam comparações diretas. Mas de acordo com responsáveis de plataformas concorrentes e profissionais de marketing, citados numa notícia no Financial Times, a Amazon pratica preços mais baixos do que a Netflix, ainda que mais elevados do que a Disney+, por exemplo.

À medida que estas plataformas continuam a otimizar as tecnologias de segmentação de anúncios, espera-se ver um crescimento ainda maior nas receitas de anúncios nos próximos anos. Os serviços de ‘streaming’ estão a explorar formatos de anúncios mais inovadores, incluindo anúncios interativos e inserção de produtos no conteúdo, que podem tornar-se novos fluxos de receitas.

Por sua vez, é provável que as marcas continuem a investir mais dinheiro em publicidade nestas plataformas, uma vez que oferecem formas cada vez mais sofisticadas de atingir audiências específicas em todo o mundo.

Prime Video ameaça Netflix em Portugal |

Mercado internacional atrai anunciantes |